نرخ سود سپرده امسال چه تغییری میکند؟

پیشنهادی از سوی برخی مدیران عامل بانکها در نیمه اول فروردین مطرح شده بود که بر دو نرخی شدن سود سپردههای بانکی برای اشخاص حقیقی و حقوقی دلالت داشت. در صورت اجرای این طرح نرخ سود سپردههای بانکی برای اشخاص حقوقی حداکثر ۱۵ درصد و برای اشخاص حقیقی، با نظر بانکها اعمال می شد. این پیشنهاد با هدف ایجاد شرایطی به منظور تشویق سپردهگذاران حقیقی به سپردهگذاری در بانکها تدوین شد.

پیش از این نیز برخی بانکهای خصوصی که همواره سودهایی بالاتر از نرخ مصوب پرداخت میکردند، نسبت به کاهش نرخ سود سپردههای خود اقدام کردند.هر چند حجم مراجعات به بانکها با کاهشی قابل توجه روبرو شده است و کمتر کسی در شرایط کنونی دست به افتتاح حساب جدید میزند اما بررسیها نشان میدهد بانکهایی که تا پیش از این سودهایی در محدوده ۱۹ تا ۲۱ درصد را به سپردهگذاران پیشنهاد میدادند حالا به نرخهای ۱۸ درصدی بازگشتهاند. سود سپردههای بانکی که روزگاری به دلیل ایستادن بالاتر از نرخ تورم، همواره محل انتقاد بانکیها و کارشناسان بودند، امروزه حسابی از تورم عقب ماندهاند. شهریورماه سال ۱۳۹۶ بود که بانک مرکزی تمامی بانکها را ملزم به رعایت نرخ سود سپردههای ابلاغی کرد اما طوفان تورمی رخ داده از دی ماه ۹۶ و اوج گیری نرخ تورم در سال ۱۳۹۷، سپرده بانکی را از سبد سرمایهگذاریها خارج کرد و سپرده بانکی را با زیان همراه ساخت. این چنین بود که حمله به بازارهای ارز و سکه و طلا از اولویت خاصی برای دارندگان سرمایههای سرگردان برخوردار شد.

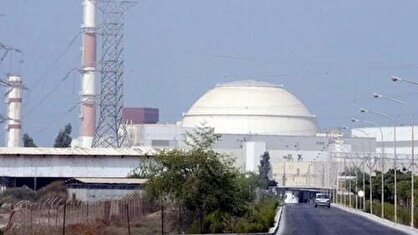

بانک مرکزی

بازار باز و نرخ سود سپرده

وقتی در پنجاه و نهمین مجمع بانک مرکزی،خبر آغاز به کار بازار باز اعلام شد بار دیگر پای سود سپردهبانکی و کارمزد تسهیلات به میدان باز شد.آیا تغییری در راه است؟ پاسخ به این سئوال میتواند در بدو امر منفی و در بازه بلند مدت مثبت باشد.

با آغازعملیات بازار باز میتوان انتظار داشت مکانیزم تعیین نرخ سود سپرده بانکی دستخوش تغییر شده و دیگر موضوع به صورت دستوری از سوی مراجعه ذیربط تعیین و ابلاغ نشود.در حقیقت عملیات بازار باز به صورت مستقیم روی نرخ سود سپرده و تسهیلات تأثیر ندارد. بهطور معمول، بانک مرکزی با ایجاد یک کریدور نرخ سود بانکی که در آن کف و سقف نرخ سود بازار بین بانکی وجود دارد، این نرخ را به نرخ سیاستی که هدفگذاری کرده است نزدیک کند.

بانکهای مرکزی دنیا بهطور معمول دخالتی در تعیین نرخ سود ندارند، مگر اینکه بانکی از مسیر صحیح منحرف شده باشد، ترازنامه نامتعادلی داشته باشد و با نرخهای بالا بازار را به هم بریزد. اما در عملیات بازار باز که در بسیاری از کشورها اجرا شده است، بانک مرکزی روی نرخ سود بازار بین بانکی یعنی نرخی که بانکها نزد یکدیگر سپردهگذاری میکنند، تمرکز میکند. تمام معاملاتی که در اقتصاد کشور انجام میشود، در نهایت با ذخایر بانکها باید نزد بانک مرکزی تسویه شود. در پایان هر روز بانکهایی که ذخایر بالایی دارند، منابعی را به بانکهایی که کسری منابع دارند با یک نرخ سود مشخص میپردازند. حال در صورتی که در نظام بانکداری کمبود ذخایر وجود داشته باشد نرخ سود بین بانکی افزایش مییابد و اگر ذخایر زیاد باشد باعث کاهش این نرخ سود میشود. این درحالی است که در چندماه اخیربه دلیل افزایش ذخایر بانک مرکزی نرخ سود بازار بین بانکی کاهش یافته است.

به این ترتیب در شرایطی که در بازار بین بانکی یک نرخ کف و یک نرخ سقف وجود دارد، بانک مرکزی سعی میکند با خرید یا فروش اوراق دولتی روی این نرخ تأثیربگذارد و آن را به نرخی که هدفگذاری کرده است نزدیک کند. اگر نرخ سود بازار بین بانکی بالا باشد بانک مرکزی با خرید اوراق دولتی از بانکها ذخایر بیشتری را به بانکها تزریق میکند و اگر نرخ پایین باشد با فروش اوراق نرخ را سامان میدهد.

بنابراین تأثیری که اجرای عملیات بازار باز روی نرخ سود سپرده و تسهیلات میگذارد غیرمستقیم و بلندمدت است.

سود سپرده امسال تغییر میکند؟

به این ترتیب می تواند انتظار داشت از یک سو با آغاز به کار بازار بین بانکی و از سوی دیگر با تعمیق پیشنهاد مدیران بانکی در خصوص دو نرخی شدن سود، تغییراتی در نرخ سود سپردههای بانکی اتفاق بیفتد.در شرایط کنونی نرخ سود سپردههای بانکی طبق ابلاغیه بانک مرکزی به این شرح است. در حال حاضر حداکثر نرخ سود سپرده بلند مدت یا یک ساله ۱۵ درصد و نرخ سود کوتاه مدت ۱۰ درصد است.محاسبه روزشمار نیز از سپردههای کوتاه مدت حذف شده است. در عین حال برخی معتقدند افزایش نرخ سود سپردههای بانکی امسال منتفی است چرا که با توجه به بالا رفتن نرخ تورم نمیتوان انتظار کاهش داشت، ممکن است برخی تصمیمات برای ایجاد فضایی مناسبتر برای بانکها جهت جذب سپرده اندیشیده شود.