مدیریت مالی شخصی چیست؟

۱. ارزش خالص داراییهایتان را محاسبه کنید

ارزش خالص داراییها (Net Worth) به صورت حاصل تفاضل مجموع داراییهای نقدی و غیر نقدی از مجموع بدهیها تعریف میشود. این عدد تصویرِ کلیِ جایگاه و وضعیت مالی شما را نشان میدهد. حواستان به این عدد باشد؛ چرا که شما را از روند پیشبرد اهداف مالیتان مطلع نگه میدارد و زمانی که از مسیر اهدافتان خارج شوید، به شما هشدار میدهد.

۲. یک تقویم مالی ایجاد کنید

اگر دائما نگران فراموش کردن موارد مالی و ضربالاجلهایشان هستید، یک تقویم مالی برای خود ایجاد کنید. این درست مثل تقویمی است که زمان ویزیت یک دکتر یا سرویس ماشینتان را یادآوری میکند. اپلیکشینهایی برای مدیریت مالی شخصی وجود دارند که با نصب و استفاده پیوسته از آنها میتوانید به امور مالیتان بیشتر مسلط شوید و این موارد مهم را از قلم نیندازید. در صورتی که استفاده از اپلیکیشنها و نرمافزارها برایتان دشوار به نظر میرسد، یک تقویم کوچک جیبی هم برای این بخش کفایت میکند.

۳. نرخهای بهره را بررسی کنید

شاید برایتان پیش آمده باشد که ندانید کدام قرض یا وام را باید قبل از بقیه پرداخت کنید یا در بانک و مؤسسات مالی چه نوع حسابی افتتاح کنید. جواب به صورت کلی و صرف نظر از تأثیر عوامل دیگر، انتخاب گزینهای با نرخ بهره بیشتر است. میزان نرخ بهره به شما کمک میکند بدانید روی بازپرداخت کدام وام یا افتتاح چه حسابی برای پسانداز، بیشتر تمرکز کنید.

مدیریت مالی شخصی با بودجهبندی حرفهای

۱. برای هر دوره زمانی بودجهای در نظر بگیرید

هدف از بودجهبندی این است که بتوانید دخلوخرجتان را کنترل کنید و روی موارد مالی مهمتر متمرکز شوید. فراموش نکنید که بودجهبندی زمانی معنا پیدا میکند که مدت زمان مشخصی برای صرف هر بودجه در نظر بگیرید.

برای شروع بودجهبندی بهتر است یک دید اولیه و کلی از وضعیت کنونیتان بهدست بیاورید. روند تراکنشهای مالی خود را در طول یک ماه به درستی ثبت کنید تا الگوهای مالی مختص خود را به دست بیاورید. این کار به شما نشان میدهد که هزینههای کم در طولانیمدت به چه مبالغ هنگفتی تبدیل میشوند و همچنین مواردی را به شما یادآوری میکند که در حالت عادی نسبت به آنها بیتوجه بودهاید.

۲. رژیم پول نقد بگیرید

اگر بیش از اندازه خرج میکنید، راهِ حل پیشنهادی ما میتواند شما را از این مخمصه نجات بدهد. کارت بانکی خود را در خانه بگذارید و مبلغ مورد نیاز و ضروری خود را به صورت نقد حمل کنید. حتی میتوانید یک کارت بانکی جداگانه داشته باشید تا به جای حمل پول نقد، همان مقدار را در کارت ذخیره کنید و به همراه داشته باشید. این کار شما را از ولخرجیهای بیرویه نجات میدهد.

۳. هر روز یک دقیقه تأمل کنید

سعی کنید روزی یک دقیقه با آرامش بنشینید و تراکنشهای مالی خود را در آن روز مرور کنید. این ۶۰ ثانیه به شما کمک میکند تا مشکلات را سریع شناسایی کنید، جریان اهداف خود را دنبال کنید و برای بقیه روز، روند مناسبی برای هزینههایتان در نظر بگیرید. باز هم برای راحتی کار میتوانید دریافتها و پرداختهای خود را در اپلیکیشنهای مدیریت مالی شخصی ثبت کنید تا در نهایت تصویر جامعی به دست بیاورید.

۴. از قانون «۲۰-۳۰-۵۰» استفاده کنید

طبق این قانون شما باید درآمد خود را قبل از خرج کردن به سه بخش تقسیم کنید:

هزینههای ضروری: بخش اول نیازهای شما را تشکیل میدهند مانند مواد غذایی، اجارهخانه یا پرداخت وام مسکن، قبوض همیشگی، بیمه و … . باید بتوانید هزینههای نسبتا ثابت خود را به گونهای تنظیم کنید که بیش از ۵۰ درصد دریافتیتان را شامل نشود.

انتخابهای مربوط به سبک زندگی: بخش دوم خواستهها و ترجیحات شما را تشکیل میدهند، مانند رستوران، سفر، پوشاک غیر ضروری، سینما و … که نباید بیش از ۳۰ درصد دریافتیتان را صرف آنها کنید. مرزی بین این دو دسته است که تشخیص آن بر عهده شماست. به عنوان مثال در بحث تأمین غلات، نان یک کالای ضروری محسوب میشود اما یک بسته بیسکویت گرانقیمت با این که جزو غلات است اما در دسته خواستهها و ترجیحات شما جای میگیرد.

اولویتهای مالی: بخش سوم که ۲۰٪ دریافتی را تشکیل میدهد بر روی برنامههای مالی بلندمدت متمرکز است. پسانداز، سرمایهگذاری، بازپرداخت بدهیها و به طور کلی رفع نگرانیها و تعهدات مالی آینده، در این دسته جای میگیرند.

انگیزش مالی

۱. یک تابلوی چشمانداز مالی ایجاد کنید

شما برای ایجاد عادتهای جدید، نیاز به انگیزه دارید. به همین دلیل تابلوی چشمانداز مالی (Vision Board) به شما یادآوری میکند که در مسیر مطلوب حرکت کنید و اهداف مالی خود را به درستی دنبال کنید.

۲. اهداف مالی مشخصی تنظیم کنید

در تعیین اهداف مالیتان نه تنها از کلمات و جملات بلکه از اعداد و روزها نیز استفاده کنید؛ به طوری که با بیان آنها بتوانید کاری را که میخواهید به انجام برسانید، به خوبی توصیف کنید. به عنوان مثال چه مقدار بدهی دارید که باید پرداخت شود و مهلت پرداخت آنها چه زمانی است؟ قصد دارید چه مقدار از درآمدتان را پسانداز کنید و چه روزی در ماه این کار را انجام خواهید داد؟

۳. تعیین اهداف مالی کوچک را فراموش نکنید

تحقیقی نشان میدهد که هر چه اهداف دورتر به نظر برسند و از زمان تحقق آنها اطمینان کمتری داشته باشیم، احتمال بیشتری دارد که در میانه راه تسلیم شویم. پس علاوه بر تمرکز روی هدف های مالی بلندمدت مانند خرید خانه یا یک سرمایهگذاری بزرگ، اهداف مالی کوچکی برای خود تعیین کنید. به عنوان مثال میتوانید مقدار مشخصی پول در هر هفته پسانداز کنید تا در ۶ ماه آینده به یک سفر جانانه بروید. تعیین اهداف مالی کوچکتر با دورهی زمانی کوتاهمدت بسیار انگیزهبخش است؛ چرا که نتایج آن را سریعتر مشاهده میکنید و در نهایت باعث میشود به تعهدات بلندمدتان هم بیشتر پایبند باشید.

۴. در خصوص مسائل مالی مثبتاندیش باشید

سعی کنید عبارات و آواهایی را نجوا کنید که بار معنایی مثبتی دارند. به عنوان مثال اگر قبل از شروع فرآیند مدیریت مالی شخصی خود، در ذهنتان تکرار کنید «من هرگز نمیخواهم زیر بار بدهی بروم»، مستقیما به سمت شکست راهی شدهاید. همچنین یک عبارت مثبت انتخاب کنید که مانند یک قاعده سرانگشتی کوچک برای نحوه خرج کردن شما عمل کند. برای مثال از خودتان بپرسید: «آیا این لباس گرانقیمت از سفری که میخواهم سال آینده به بالی بروم، بهتر است؟» این مقایسهها سبب میشوند که تصمیم گیری درست و منطقی انجام بدهید و از اهداف مالیتان منحرف نشوید.

در نهایت به جای این که صرفا تلاش کنید با به دست آوردن چیزهای بیشتری خوشحال شوید، قدردانِ داراییهایتان باشید.

۵. دست به کار شوید

حتما به افرادی برخورد کردهاید که مدت زمانی است تصمیم گرفتهاند یک برنامه تمرینی مشخصی را در راستای سلامتی و ورزش دنبال کنند. هر روزی که بگذرد این افراد بیشتر به برنامه خود متعهد میشوند. مدیریت مالی شخصی نیز مانند ورزش دوی ماراتن است باید پیوسته راهی طولانی را بدوید اما لازمه آن تمرین زیاد است تا عضلات تفکر مالیتان تقویت شوند و همچنین استمرار آن، پایبندی شما را به تعهدات مالی افزایش میدهد.

بدهیها و اقساط

۱. با پرداخت بدهیهای کوچک شروع کنید

تحقیقات نشان دادهاند اگر بدهیهای زیادی داشته باشید، پرداخت بدهیهای کوچک به شما اعتماد به نفس میدهد و باعث میشود راحتتر از عهده بدهیهای بزرگتر برآیید. البته این نکته را فراموش نکنید که پرداخت برخی از بدهیها صرفنظر از مقدارشان، با اعتبار یا موقعیت شما گره خوردهاند یا ممکن است نرخ بهرهی بیشتری داشته باشند، در این صورت اولویت پرداخت با آنهاست.

۲. قبل از وام گرفتن، میزان بازپرداخت اقساط را بررسی کنید

اگر قصد دارید برای خرید خانه، ماشین و … وام بگیرید، اطمینان حاصل کنید میزان اقساط پرداختی درصد زیادی از درآمدتان را شامل نشود و به اصطلاح سر به سر برنامهریزی نکنید. همواره مقداری را برای هزینههای ضروری و غیر قابل پیشبینی در نظر بگیرید تا در نهایت با هر پیشامد کوچکی در بازپرداخت اقساط وام دچار مشکل نشوید.

۳. قبل از ضامن شدن، تأمل کنید

ممکن است تجربه کرده باشید که یکی از اطرافیانتان برای دریافت وام نیاز به ضامن داشته باشد و از شما کمک بخواهد. ضامن شدن در ایران، دردسرهای مالی برخی کشورهای دیگر (به خصوص آنهایی که از کارت اعتباری استفاده میکنند) را ندارد اما در هر حال درصورتیکه فرد وامگیرنده نتواند اقساط خود را پرداخت کند، اینجاست که مطابق قانون شما باید آنها را پرداخت کنید. پس قبل از تقبل این مسئولیت، وضعیت مالی فرد وامگیرنده و خوشقول بودن او را بهخوبی بررسی کنید.

خریدهای هوشمندانه

۱. هزینه را به ازای هر بار مصرف محاسبه کنید

تصور کنید تیشرتی مطابق مد روز با قیمت ۱۵ هزار تومان و تیشرت ساده و کلاسیک دیگری با قیمت ۳۰ هزار تومان دو گزینه نهایی شما برای خرید هستند. در نگاه اول ممکن است بدون هیچ تعللی تیشرت ارزانتر و بهروزتر را انتخاب کنید و به کلی از تفاوت کیفیت و کارکرد آنها چشمپوشی کنید. در زمینههای مربوط به تکنولوژی، ابزار و اسباب آشپزخانه، پوشاک و مواردی مشابه، سبکسنگین کنید و ببینید چند بار قرار است جنس خریداریشده را بپوشید یا از آن استفاده کنید، در نهایت هزینه کل را بر تعداد دفعات یا ساعات استفاده از آن تقسیم کنید تا هزینه پرداختی به ازای هر بار استفاده را به دست بیاورید. در این مثال تصور کنید تیشرت ارزانتر با توجه به کیفیت پایینتری که دارد و این که مدل آن مطابق مُدی زودگذر است، نهایتا ۵ بار مورد استفاده قرار میگیرد، پس به ازای هر بار استفاده، ۳۰۰۰ تومان هزینه خواهید کرد اما تیشرت کلاسیک از مد نمیافتد و کیفیت بسیار بهتری دارد که با توجه به تجربهتان تخمین میزنید به طور متوسط ۳۰ بار میتوانید آن را بپوشید پس به ازای هر بار استفاده، ۱۰۰۰ تومان پرداخت میکنید. با این اوصاف، خرید تیشرت گرانتر برای شما گزینه بهتری است.

۲. برای کسب تجربه پول خرج کنید، نه برای کالاها

تحقیقات نشان دادهاند پول خرج کردن برای مواردی مانند کنسرت، پیکنیک، یک شام فوقالعاده به نسبت خرید کالاهای گرانقیمت، لذت بسیار بیشتری برای شما به همراه دارد. پس باورهای قدیمی را کنار بگذارید و برای آن چیزی خرج کنید که حقیقتا شما را خوشحال میکند و تأثیر عمیقتری دارد.

۳. به تنهایی خرید کنید

شاید شما هم دوستی دارید که در هنگام امتحان کردن هر لباسی این عبارت را بیان میکند: «خیلی بهت میاد؛ به نظرم حتما باید بخریش!» دوستان و روابط اجتماعیتان را برای قدم زدن در یک پارک نگه دارید و خودتان به تنهایی خرید کنید.

۴. عادتهای مالی خود را تغییر بدهید

طبق تحقیقات انجامگرفته، دوستانی با ویژگیهای مشابه، عادتهایی مشابه هم پیدا میکنند. این موضوع میتواند به موارد مالی نیز بسط پیدا کند. مراقب باشید عادات بد دوستانتان به شما منتقل نشود. این که یکی از دوستان شما تمایل دارد در یک رستوران گرانقیمت غذا بخورد یا با عرضه هر نسخه جدید، گوشی تلفن همراه خود را تعویض میکند، به این معنا نیست که شما هم باید همان کارها را انجام بدهید. در عادتهای مالی روزانهی خود دقیق شوید و اگر برای انجامشان توجیهی منطقی پیدا نمیکنید، از انجام آنها صرفنظر کنید.

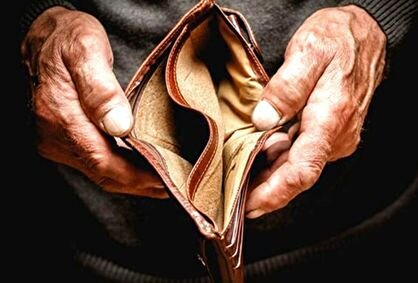

پساندازی برای روز مبادا

۱. بودجه پسانداز را تعیین کنید

شاید این جمله عجیب به نظر برسد چون معمولا ما برای استفاده از خدمات یا خرید کالاها بودجه در نظر میگیریم اما مسئله پسانداز به قدری اهمیت دارد که باید هنگام بودجهبندی درآمد ماهیانهتان، قسمتی را به عنوان پسانداز کنار بگذارید. اگر به این امید بنشینید که تا آخر ماه خرج میکنید و هر چه را باقی بماند پسانداز میکنید، هیچگاه به نتیجه مطلوبی دست پیدا نمیکنید.

۲. حساب پسانداز خود را از دیگر حسابها جدا کنید

صرف نظر از این که در چه کشوری به دنیا آمدهاید و چه فرهنگی برای مدیریت مالی شخصی خود دارید، این یک حقیقت جهانی است: «اگر ببینید در حساب خود به مقدار کافی پول دارید، برنامههایی را که برای آن در نظر گرفتهاید نادیده خواهید گرفت یا فراموششان میکنید و پولتان را خرج میکنید» درنتیجه با باز کردن حساب پسانداز جداگانه کمتر احتمال میرود پولی را که برای سفر در تعطیلات در نظر گرفتهاید اشتباها در یک فروشگاه اینترنتی بر باد بدهید.

حتی میتوانید حساب پساندازتان را در بانک دیگری باز کنید تا بیدردسر و بدون کارمزد نتوانید دائما بین حسابهایتان تراکنش انجام بدهید همچنین میتوانید بعد از مدتی آن را بهصورت سپردههای مدتدار در بیاورید تا قید خرج کردنش را بزنید.

۳. به فکر دوران بازنشستگیتان باشید

در ایران اکثر افراد از بیمه بازنشستگی استفاده میکنند به این صورت که در طول سالهایی که کار میکنند قسمتی از درآمدشان صرف پرداخت حق بیمه میشود. اما آیا دریافتیهای ناچیز دوران بازنشستگی برای شما کافی است؟ در صورتی که خدایی ناکرده نیاز به تأمین هزینههای درمانی داشته باشید، آیا به راحتی میتوانید آنها را پرداخت کنید؟ یا اصلا اگر بخواهید در دوران بازنشستگی به سفرهایی بروید که در سالهای قبل هیچگاه فرصتش را نداشتهاید، از پس هزینههای آن برمیآیید؟ با توجه به چشماندازی که از زندگی خود در این دوران در نظر دارید، مدیریت مالی شخصی خود را به گونهای تنظیم کنید که در آن زمان دغدغه و نگرانیهایی از این دست نداشته باشید.

۴. برای مواجهه با موقعیتهای اضطراری، از قبل چارهاندیشی کنید

تنها در موارد زیر میتوانید سراغ پسانداز اضطراری خود بروید و حواستان باشد عروسی و هزینههای مربوط به آن جزئی این موارد محسوب نمیشود:

از دست دادن شغل

تأمین هزینههای درمانی اضطراری

خراب شدن ماشین به طوری که قابل استفاده نباشد

تعمیر و نگهداری خانه در صورت بروز مواردی چون چکه کردن سقف، خرابی لولهها، رفع مشکلات تهویهای، سمپاشی و …

هزینههای پیشبینی نشده و ضروری مانند هزینههای مربوط به فوت یکی از عزیزان

میتوانید بر اساس اطلاعاتی که از سال قبل به یاد دارید، هزینه هر کدام از این پیشامدها را تخمین بزنید و مجموع آنها را تقسیم بر ۱۲ کنید تا متوجه شوید هر ماه باید چه مبلغی برای این موارد کنار بگذارید. با توجه به قانون ۲۰-۳۰-۵۰، این هزینهها را در دسته انتخابهای سبک زندگی (۳۰٪) قرار بدهید.

اگر برای بیش از ۶ تا ۹ ماه پسانداز کافی در حساب خود دارید، پس میتوانید اهداف مالی کوچکتان را تأمین کنید، حالا زمان آن رسیده است که به سرمایهگذاری فکر کنید. اگر با وجود این پسانداز، اقساط و بدهیهایی دارید که باید پرداخت شوند، آنها را در اولویت قرار بدهید. سرمایهگذاری مقولهای بسیار گسترده است که نیازمند یادگیری، تحقیق و بررسی و در نهایت تجربه است. بعد از طی این مراحل به طور کلی هر سال مجموعه انتخابهای خود را برای سرمایهگذاری مرور کنید تا اطمینان یابید همچنان پورتفولیوی شما در بهترین حالت ممکن قرار دارد، ریسک آن افزایش نیافته و سود موردنظر شما را پوشش میدهد.

سخن آخر

نیازی نیست درجهی بالایی در زمینههای مالی کسب کنید یا پیشزمینه خاصی داشته باشید تا بتوانید مدیریت مالی شخصی خود را به دست گیرید. با توجه به موارد بالا و کمی تمرین میتوانید بر روندهای مالیتان نظارت داشته باشید و به جای این که اجازه بدهید مخارج و هزینهها شما را مدیریت کنند، خودتان آنها را مدیریت کنید.»