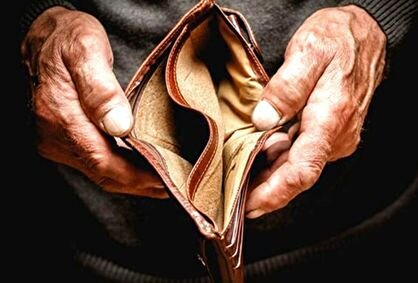

سود ۲۴۰هزارمیلیاردی در جیب یک درصدیها

حدود ۷۰ درصد از میزان کل سپردههای بانکی متعلق به یک درصد سپردهگذاران است. این به آن معناست که ۷۰ درصد از سود ۳۴۰ هزار میلیاردتومانی که امسال سیستم بانکی باید بهعنوان سود سپرده پرداخت کند، در جیب یک درصد سپردهگذاران میرود. این یعنی تجمع بزرگی از ثروت در دستان یک عده بسیاربسیار محدود.

آفتابنیوز :

«هیولای نقدینگی»؛ این تعبیری است که برخی از کارشناسان در توصیف چالش بزرگ امروز اقتصاد ایران از آن استفاده میکنند. حجم نقدینگی با چنان سرعتی پیش میرود که حتی از پیشبینیها هم سبقت گرفته و در مهرماه به نزدیک هزارو ۷۰۰ هزار میلیارد تومان رسیده؛ درحالیکه این رقم، میزان برآوردی بود که کارشناسان تا پایان سال برای نقدینگی میکردند؛ اما حالا در هفت ماه ابتدای امسال این رقم محقق شده است. اگرچه افزایش حجم نقدینگی به خودی خود برای اقتصاد خطرآفرین نیست؛ اما آنچه حجم نقدینگی در اقتصاد ایران را به یک بحران تبدیل کرده، ترکیب نقدینگی است. حدود سه درصد آن پول پرقدرت (اسکناس و مسکوک) است و نسبت شبهپول (سپردههای بلندمدت) به کل حجم نقدینگی به حدود ۹۰ درصد میرسد.

کارشناسان معتقدند این حجم نقدینگی در شرایط کنونی اقتصادی مانند آتش زیر خاکستر است؛ چنانکه جرقهها آن را در جریان جهش یکباره ارز هم شاهد بودیم؛ اما این حجم نقدینگی برندگان میلیاردی هم دارد. وحید شقاقیشهری، کارشناس اقتصادی، برآورد میکند با احتساب نرخ ۲۰ درصدی افزایش نقدینگی، تا پایان سال حجم نقدینگی به هزارو ۹۰۰ هزار میلیارد تومان میرسد.

اگر از این میزان حدود هزارو ۷۰۰ هزار میلیارد تومان را شبهپول شامل سپردههای مدتدار مفروض و نرخ سود بانکی متوسط امسال را هم ۲۰ درصد در نظر بگیریم؛ یعنی سیستم بانکی امسال باید ۳۴۰ هزار میلیارد تومان سود بانکی پرداخت کند. شقاقیشهری میگوید ۷۰ درصد از این حجم سود پرداختی به جیب تنها یک درصد سپردهگذاران میرود. به تعبیر دیگر یک درصد از سپردهگذاران در یک سال ۲۴۰ هزار میلیارد تومان سود بانکی دریافت میکنند و بدون اینکه ریالی مالیات پرداخت کرده باشند، حجم بزرگی از ثروت را به دست آوردهاند. شقاقیشهری میگوید این تمرکز ثروت برای اقتصاد ایران یک مصیبت بزرگ است.

خلق نقدینگی با عددسازی

طبق دادههای بانک مرکزی، حجم نقدینگی در مهر به هزارو ۶۹۳ هزار میلیارد تومان رسیده که از این میزان ۲۴ هزار میلیارد تومان پول پرقدرت و هزارو ۴۵۱ هزار میلیارد تومان آن شبهپول است. اگر ترکیب حجم نقدینگی را بخواهیم به زبان ساده بشکافیم، حدود ۲۴ هزار میلیارد تومان آن شامل اسکناس و مسکوک است و مابقی آن شامل سپردههای بانکی است. سپردههایی که از یک طرف خلق نقدینگی میکند و از طرف دیگر سیستم بانکی باید بابت آن سود پرداخت کند. حجم نقدینگی گرچه چند سالی بود که روند نزولی را طی میکرد؛ اما از اواخر سال گذشته تبعات منفی آن بروز کرد. ماجرا از بهمن سال گذشته شروع شد. زمانی که شورای پول و اعتبار در یک مصوبه میزان نرخ سود بانکی برای سپردههای بلندمدت را ۱۵ درصد و برای سپردههای کوتاهمدت را ۱۰ درصد تعیین کرد؛ اما بانکها در فقدان یک سازوکار نظارتی از اجرای این مصوبه سر باز زدند و سودهای بالاتر از این مصوبه پرداخت کردند؛ تاجاییکه برخی بانکها حتی سودهای ۲۵ درصد نیز به سپردهها تخصیص دادند.

همچنین در اواخر سال گذشته بانک مرکزی در یک تصمیم یکشبه به بانکها اجازه داد برای مدت دو هفته به گواهیهای سپرده سود ۲۰ درصد تعلق گیرد. در چنین شرایطی رقابتی منفی میان بانکها برای جذب سپرده شکل گرفت و بانکها شروع به جذب سپردهها با سودهای بالاتر از نرخ مصوب شورای پول و اعتبار کردند که البته تاکنون نیز ادامه دارد. افزایش نرخ سود سپرده، افزایش نرخ سود تسهیلات و جذب سپرده بیشتر به افزایش حجم نقدینگی دامن زده و نرخ سود بانکی بالای ۱۵ درصد خود تبدیل به محرکی برای شتاب رشد نقدینگی شد.

وحید شقاقیشهری، کارشناس اقتصادی، دراینباره معتقد است اگر زمانی عامل رشد نقدینگی استقراض دولت از بانک مرکزی بود؛ اما در سالهای اخیر نظام بانکی عامل اصلی رشد شتابان نقدینگی است. او ادامه داد: نقدینگی از چند کانال موجب خلق نقدینگی شده است. ما درگیر یک ناترازی در نظام بانکی شدهایم. از طرفی، طرف داراییها یا همان منابع بانکی موهومی است؛ درحالیکه طرف بدهیها واقعی است و بانکها باید بابت آن سود پرداخت کنند. مدیران عامل بانکها ابا دارند از اینکه دارایی واقعی خود را اعلام کنند و برای اقناع سهامداران خود و دولت دست به عددسازی در سمت داراییهای خود میزنند. بخشی از این دارایی مطالبات معوق است و بخشی از آن منابع منجمد است که عملا وجود خارجی ندارد و فقط در سیستم حسابرسی ساخته شده است، بدون اینکه واقعا وجود داشته باشد.

۳۰ تا ۶۰ درصد داراییهای بانکی موهومی است

به گفته شقاقیشهری بین ۳۰ تا ۶۰ درصد داراییهای اعلامی بانکها موهومی است. او توضیح داد: بانکها با این عددسازیهای در سیستم حسابداری خود، میزان دارایی خود را حبابی نشان میدهند و به پشتوانه این اعلام موهومی داراییها شروع به جذب سپرده میکنند. طبق محاسبات شقاقیشهری، سیستم بانکی در سال ۹۷ باید ۳۴۰ هزار میلیارد تومان سود بانکی پرداخت کند.

او توضیح داد: تا پایان سال اگر روند نقدینگی با همین نرخ رشد ۲۰ درصد ادامه پیدا کند، حجم نقدینگی به هزارو ۹۰۰ هزار میلیارد تومان میرسد. حالا با توجه به میزان پول و شبهپول در ترکیب نقدینگی میتوان گفت: از این میزان هزارو ۷۰۰ هزار میلیارد تومان شبهپول یا در واقع سپردههای بانکی است. اگر میزان نرخ سود سپردههای بانکی را در سال جاری به طور متوسط در بانکهای مختلف ۲۰ درصد در نظر بگیریم (هرچند که بسیاری از بانکها نرخهای سود تا ۲۵ درصد نیز پرداخت کردهاند)، سیستم بانکی باید حدود ۳۴۰ هزار میلیارد تومان سود سپرده پرداخت کند.

کسب ثروت از هیچ

اما نکته جالب در میان صحبتهای شقاقیشهری ترکیب سود تعلقگرفته میان سپردهگذاران است. او توضیح داد: حدود ۷۰ درصد از میزان کل سپردههای بانکی متعلق به یک درصد سپردهگذاران است. این به آن معناست که ۷۰ درصد از سود ۳۴۰ هزار میلیاردتومانی که امسال سیستم بانکی باید بهعنوان سود سپرده پرداخت کند، در جیب یک درصد سپردهگذاران میرود. این یعنی تجمع بزرگی از ثروت در دستان یک عده بسیاربسیار محدود.

طبق این اطلاعات، یعنی در سال ۹۷ سیستم بانکی کشور باید ۲۴۰ هزار میلیارد تومان سود بانکی فقط به یک درصد کل سپردهگذاران پرداخت کند؛ یعنی رقمی برابر دوسوم کل بودجه عمومی یک سال کشور، در یک سال به جیب کسانی میرود که بدون انجام هیچ فعالیت اقتصادی و تنها با سپردن پول خود به بانکها، کسب ثروت کردهاند، بدون اینکه ریالی مالیات پرداخت کنند؛ بنابراین ما با یک چرخه عقیم اقتصادی روبهرو هستیم که از هیچ تولید ثروت میکند.

سیستم بانکی با جذب سپرده خلق نقدینگی کرده و پولهای منجمد در بانکها هیچ آوردهای برای تولید ناخالص داخلی ندارند؛ چراکه به جای سرمایهگذاری در بخش تولید در بانکها ذخیره شدهاند، از سوی دیگر سیستم بانکی توان بازپرداخت این حجم از سود سپرده را ندارد و با مطالبات معوق به مرحله ورشکستگی و عدم کفایت سرمایه نزدیک میشود؛ اما سوی دیگر ماجرا ترکیب نابرابر سپردهگذاران است. ۷۰ درصد مجموع سپردههای بانکی متعلق به یک درصد سپردهگذران است و این یعنی تمرکز شدید ثروت؛ کسانی که فقط در یک سال ۲۴۰ هزار میلیارد تومان سود بانکی به آنها تعلق میگیرد، بدون اینکه فعالیت اقتصادی در چرخه تولید انجام دهند و بدون اینکه مالیاتی بپردازند.

منبع: شرق

گزارش خطا

ارسال به دوستان

نسخه چاپی

ذخیره عضویت در خبرنامه