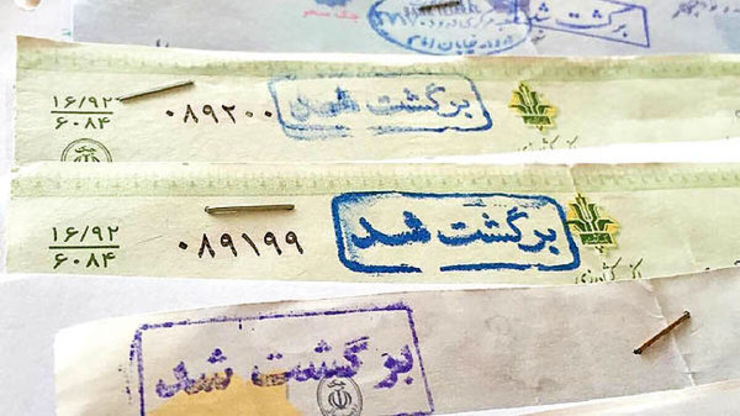

قوانین جدید چکهای برگشتی در ایام کرونا

همزمان با اجرایی شدن قانون صدور چک و اصلاحات و الحاقات گسترده آن میتوانیم شاهد وقوع رخدادهای مهم و بزرگ در حوزه مالی و اقتصادی باشیم. چه اینکه بسیاری از مبادلات تجاری و مالی از طریق اسناد تجاری و چک انجام میپذیرد.

چک به عنوان وسیلهای برای پرداخت و جابجایی پول ارزش و جایگاه خاصی برای خود در میان فعالان اقتصادی و مالی باز کرده است. این نقش و جایگاه خاص حتی کارمندان را نیز بر آن داشته که برای انجام مراودات مالی خود نیز از آن استفاده کنند و به عنوان وسیلهای جذاب برای پرداخت همواره مورد توجه همه اقشار بوده است. این نقش و نفوذ مقنن را همواره بر آن داشته تا ساز و کارهای اجرایی این سند را مورد توجه و تدقیق قرار بدهد. قانون اصلاح قانون صدور چک مصوب سیزدهم آبان ۱۳۹۷ از نمونههای این امر میباشد.

در اینجا به برخی نکات این قانون در رابطه با چکهای برگشتی اشاره میشود:

۱- خروج صدور دستهچک از حیطه اختیار بانکهای تجاری و تمرکز آن در سامانه صیاد بانک مرکزی

مطابق ماده ۵ قانون مذکور، بانک مکلف است برای ارائه دستهچک به مشتریان خود، صرفاً از طریق سامانه صدور یکپارچه چک (صیاد) نزد بانک مرکزی اقدام نماید.

این سامانه پس از اطمینان از صحت مشخصات متقاضی با استعلام از سامانه نظام هویت سنجی الکترونیکی بانکی (نهاب) و احراز نبود ممنوعیت قانونی، نسبت به دریافت گزارش اعتباری از سامانه ملی اعتبارسنجی موضوع مواد ۵ و ۸ «قانون تسهیل اعطای تسهیلات و کاهش هزینههای طرح و تسریع در اجرای طرحهای تولیدی و افزایش منابع مالی و کارایی بانکها» یا رتبهبندی اعتباری از شرکتهای موضوعبند ۲۱ ماده ۱ «قانون بازار اوراق بهادار» اقدام نموده و متناسب با نتایج دریافتی، سقف اعتبار مجاز متقاضی را محاسبه و به هر برگه شناسه یکتا اختصاص میدهد.

در این صورت افراد بدحساب و کلاهبردار امکان تبانی با بانکها جهت اخذ دستهچک را نخواهند داشت، چراکه استعلام سوابق، احراز عدم ممنوعیتها و صدور دستهچک بهصورت متمرکز توسط سامانه بانک مرکزی و بر مبنی اعتبارسنجی انجام میگیرد. از طرف دیگر اختصاص کد یکتا به هر برگه چک، امکان برقراری تقارن اطلاعات و افزایش اعتبار چک را فراهم میکند.

۲- منوط کردن اعتبار صدور چک به ثبت اطلاعات آن در سامانه یکپارچه بانک مرکزی

طبق ماده ۸ قانون مذکور، بانک مرکزی مکلف است امکاناتی را ایجاد کند تا ظرف مدت دو سال از لازمالاجرا شدن این قانون، صدور هر برگه چک مستلزم ثبت مشخصات هویتی دریافتکننده، مبلغ و تاریخ سررسید چک برای شناسه یکتای برگه چک توسط صادرکننده در سامانه یکپارچه بانک مرکزی بوده و امکان انتقال چک به شخص دیگر توسط دارنده تا قبل از تسویه، صرفاً با ثبت هویت گیرنده جدید برای همان شناسه یکتای چک در آن سامانه امکانپذیر باشد. سامانه مذکور بایستی بهگونهای خواهد بود که در صورت وجود چک برگشتی رفع سوء اثر نشده در سابقه صادرکننده، اجازه صدور برگه چک جدید برای وی داده نخواهد شد.

با اجرای این قانون اعتبار چک صرفاً متکی بر لاشه کاغذی نخواهد بود و با پشتیبان گیری و ثبت اطلاعات مندرج در چک در سیستم متمرکز بانک مرکزی، اعتبار چک افزایشیافته و نگرانی در خصوص از بین رفتن آن در حوادثی از قبیل سیل زلزله و.. وجود نخواهد داشت و وقوع جرائمی همچون جعل و سرقت چک به میزان قابلتوجهی کاهش خواهد یافت و بعضاً موضوعیت نخواهند داشت.

از طرف دیگر با توجه به منوط شدن صدور چک به ثبت اطلاعات آن در سامانه، امکان نظارت بر لحظه صدور برگه چک و کنترل افراد پرخطر برای بانک مرکزی فراهم میشود.

۳- برقراری تقارن اطلاعات هنگام صدور برگه چک با ایجاد امکان استعلام آنی وضعیت اعتباری صادرکننده

مطابق ماده ۸ این قانون، بانک مرکزی مکلف است ظرف دو سال پس از تصویب این قانون، با استفاده از زیرساختهای موجود تمهیداتی را فراهم نماید تا امکان استعلام آخرین وضعیت اعتباری صادرکننده چک شامل سقف اعتبار مجاز و سابقه چکهای برگشتی در سه سال اخیر و میزان مانده تعهدات چکهای تسویه نشده برای دریافتکننده بهصورت آنی میسر گردد. بهاینترتیب گیرنده چک امکان ارزیابی ریسک معامله با فرد مقابل را خواهد داشت و سوءاستفاده افراد بدحساب و کلاهبردار از چک به میزان قابلتوجهی کاهش خواهد یافت و از صدور چکهایی که احتمال برگشت خوردن آنها بالاست نیز جلوگیری به عمل میآید.

امکان استعلام چکهای صیادی از طریق تارنمای بانک مرکزی به نشانی www.cbi.ir فراهم شده است. بر این اساس مشتریان میتوانند شناسه استعلام ۱۶ رقمی مندرج در چکهای صیادی را در بخش استعلام چک صیادی سایت بانک مرکزی وارد کرده و نسبت به اعتبارسنجی چک به صورت رایگان و نامحدود اقدام کنند.

۴- صدور اجرائیه دادگاه علیه صادرکننده چک بلامحل بدون رسیدگی ماهوی

مطابق ماده ۹ قانون، دادگاه مکلف است بنا به درخواست دارنده چک در خصوص استیفا مبلغ چک، در صورت وجود شرایط زیر حسب مورد علیه صاحب حساب، صادرکننده یا هر دو اجرائیه صادر نماید.

✔ در متن چک، وصول وجه آن منوط به تحقق شرطی نشده باشد

✔ در متن چک قید نشده باشد که چک بابت تضمین انجام معامله یا تعهدی است؛

✔ گواهی عدم پرداخت به جهت موضوع ماده ۱۴ (مطابق ماده ۱۴ قانون صدور چک صادرکننده چک یا ذینفع با قائممقام قانونی آنها با تصریح به اینکه چک مفقود یا سرقت یا جعلشده یا از طریق کلاهبرداری یا خیانتدرامانت یا جرائم دیگری تحصیل گردیده میتواند کتباً دستور عدم پرداخت وجه چک را به بانک بدهد.) صادر نشده باشد.

نحوه پیگیری قضایی طبق قانون جدید

شیوه جدید به این صورت است که دارنده چک برگشتی در ابتدا به بانک مراجعه میکند و از بانک، تقاضای صدور گواهینامه عدمپرداخت، ثبت آنی اطلاعات چک در سامانه چکهای برگشتی بانک مرکزی و درج «کدرهگیری» برروی گواهینامه مذکور آن میکند (با بخشنامهای که بانک مرکزی در تاریخ ۲۸اسفندماه سال ۱۳۹۷ صادر کرد، دستور درج کدرهگیری در تمامی گواهینامههای عدم پرداخت چکهای برگشتی، به تمامی بانکهای کشور ابلاغ شد)

سپس به دفاتر خدمات الکترونیک قوه قضائیه رفته و شکایت خود را در آنجا ثبت میکند. بعد از ثبت شکایت، طی مدت کوتاهی قاضی پرونده، ظاهر چک را بررسی میکند؛ اگر سه شرط اصلیای که در متن قانون ذکر شدهاست در ظاهر چک رعایت شده باشد؛ اجرائیه را صادر میکند. از لحظه صدور اجرائیه ۱۰ روز به صادرکننده چک برگشتی مهلت داده میشود که مطالبات خود را پرداخت کند، در غیر اینصورت از طریق قانون «نحوه اجرای محکومیتهای مالی» با صادرکننده چک برگشتی، برخورد میشود.

۵- پیشبینی مسئولیت و مجازات برای بانکها و کارمندان آنها در تخلفات مرتبط با چک

مطابق تبصره ۵ ماده ۵ مکرر قانون که در ماده ۴ قانون جدید مورداشاره قرارگرفته است، بانک مسئول جبران خساراتی خواهد بود که از عدم انجام تکالیف مقرر در این ماده و تبصرههای آن به اشخاص ثالث وارد گردیده است. مسئول شعبه هر بانکی که به تکالیف مقرر در این ماده و تبصرههای آن عمل نکند، یا از ارائه اطلاعات لازم برای تشکیل بانک اطلاعات الکترونیکی موضوع ماده ۲۱ به بانک مرکزی خودداری کند، حسب مورد با توجه به شرایط، امکانات، دفعات و مراتب به مجازات مقرر در ماده (٩) (قانون رسیدگی به تخلفات اداری مصوب ۷/۹/۱۳۷۲) محکوم میشوند.