ریزشهای بورس با افزایش قیمت دلار و خودرو ارتباط دارد؟

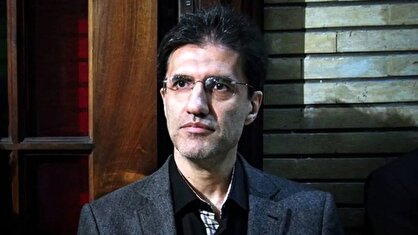

میثم هاشمخانی درباره حمایت دولت از بازار سهام، اظهار کرد: منطقی نیست که دولت اقدامی انجام دهد تا قیمت سهامها مستمر روند صعودی طی کند زیرا با این اقدام افرادی که سرمایه بیشتری در این بازار دارند، سود بیشتری و افراد دارای سرمایه خردتر منافع کمتری میبرند. همچنین، برداشت از صندوق توسعه ملی یا اختصاص هر پولی از بیتالمال برای حمایت از بورس نه تنها نمیتواند به رشد مستمر بورس منجر شود بلکه، منصفانه هم نیست.

وی تزریق منابع صندوق توسعه ملی به بورس بر رشد بازار دارای تاثیر کوتاه مدت دانست و گفت: پس از تخصیص منابع صندوق توسعه ملی به بورس، افرادی تعیین میشوند تا سهام یکسری از شرکتها را خریداری کنند و اینکه چه زمانی این سهامها را بخرند یا بفروشند، منجر میشود تا رانت اطلاعاتی شکل بگیرد که از این بعد هم اقدام مثبتی نیست و فساد و رانت ایجاد میکند.

این کارشناس اقتصادی افزود: با دخالتهای پولی و قیمتی دولت اتفاق مثبتی در بازار سهام رخ نمیدهد زیرا، همانگونه که تعیین ارز ۴۲۰۰ تومانی تاثیر مثبتی در ثبات و کنترل قیمتها در بازار ارز نداشت، این اقدام هم نتیجه بخش نیست.

به گفته هاشمخانی، در شرایطی که کشورها از نظر منابع مالی با محدودیت روبرو هستند، تزریق منابع صندوق توسعه ملی به بورس فسادزاست و بانکها حق ورود به سرمایهگذاریهای پرریسک ندارند زیرا، نمیتوانند پول سپردهگذاران خود را بازگردانند بنابراین، ورود بانکها به بورس برای تقویت بازار تاثیرگذار و درست نیست.

وی در ادامه با اشاره به بازارگردانی، فروش اوراق تبعی و سهام خزانه، تصریح کرد: در دنیا این سیاستها جزو حمایتهای اثربخش و مفید از بازار سهام هستند. اوراق تبعی به کاهش ریسکها در بازار سرمایه کمک میکند به نحوی که دارنده سهام یک شرکتی میتواند با پرداخت مبلغ ناچیزی، اختیار خرید و فروش سهام خود را بخرد که اوراق تبعی هم از این جهت قیمت سهام را بیمه میکند و هم از آنجا که رانتی در روند آن توزیع نمیشود، اقدام مثبتی است اما باید شرایطی فراهم شود تا حداکثر ۵۰ شرکت یا شرکتهای مهم بورسی اوراق تبعی را منتشر کنند.

این تحلیلگر اقتصادی معتقد است که جلوگیری از ایجاد صف خرید و فروش، یک اقدام موثر در تقویت بلندمدت بورس است زیرا، هم سهامداران عمده و هم سهامداران خرد میتوانند از آن بهره ببرند. در بورسهای دنیا، اجازه داده نمیشود تا در بازار سهام صف شکل بگیرد زیرا، سهامداران خرد به سادگی تحت تاثیر صفها، هیجانی میشوند و رانت ایجاد میشود که برای حل آن در شرایط ایدهآل باید قوانین مرتبط به دامنه نوسان و حجم مبنا حذف شود.

هاشمخانی درباره چشمانداز بازار سرمایه در ماههای آینده، گفت: برآورد من این است که تا پایان امسال رشد شاخص بورس تقریبا به اندازه تورم خواهد بود به عبارت دیگر، در آن زمان میانگین قیمت سهام با میانگین قیمت خدمات و کالاها برابری میکند.

به گفته این تحلیلگر اقتصادی رشد قیمتها در سایر بازارهای اقتصادی ربطی به ریزش بورس و خروج نقدینگی از آن ندارد زیرا در زمانهایی که بورس رشد داشت هم سایر بازار افزایش قیمت داشتند. وقتی که در فروردین ماه شاخص بورس مثبت بود، قیمت دلار از ۱۶ هزار تومان به ۲۵ هزار تومان رسید.

هاشمخانی ادامه داد: با ریزشهای بورس، نقدینگی جذب شده به آن خارج نمیشود زیرا خرید سهام به معنای فروش سهام از سمت فرد دیگری است و کسی که بخواهد سهام خود از بازار خارج کند باید به فرد دیگری بفروشد بنابراین، به همان میزانی که با فروش سهام نقدینگی از بازار خارجی میشود با خرید آن به همان میزان هم نقدینگی وارد بازار سهام میشود.

وی در پایان سخنانش خاطرنشان کرد که افزایش قیمتها در بازار خودرو را هم نمیتوان با ریزشهای بورس مرتبط دانست زیرا، خودرو در ماههای گذشته هم افزایشهای چشمگیری داشته است.

تیتر رو برعکس نوشتید! ریزش دستوری بورس با افزایش قیمت دلار ارتباط دارد!

تیتر رو برعکس نوشتید! ریزش دستوری بورس با افزایش قیمت دلار ارتباط دارد!  دزدین...تمام

دزدین...تمام