انبار باروت سپردههای جاری| رکوردهای جدید در آمار نقدینگی ۹۹ چه پیامی دارد؟

تازهترین آمارهای منتشر شده توسط بانک مرکزی نشان میدهد که در شش ماه امسال، پایه پولی به عنوان یک متغیر مهم در رشد قیمتها تا حد زیادی کنترل شده، اما نقدینگی همچنان فعال باقی مانده است.

از سوی دیگر همزمان با افزایش نرخ تورم نقطهای از حدود ۲۰ درصد در فروردین تا ۳۴.۵ درصد در شهریور، سپردههای دیداری (جاری) حدود ۹۰ درصد و سپردههای غیر دیداری (پس انداز) حدود ۲۸ درصد رشد کرده اند که از آمادگی نقدینگی برای جابه جایی بین بازارهای مختلف خبر میدهد.

سرعت رشد پایه پولی کاهش یافت

به نوشته روزنامه خراسان، پایه پولی و نقدینگی دو موتور مرتبط با ایجاد تورم هستند. با این حال، گزارش بانک مرکزی حاکی از آن است که در شش ماه امسال، سرعت رشد پایه پولی کاسته شده است. پایه پولی به طور خلاصه به داراییهای بانک مرکزی (بدهی بانک مرکزی: حجم اسکناس و مسکوک در جریان و سپرده بانکها نزد بانک مرکزی) گفته میشود که با رشد چند برابری در شبکه بانکی، زمینه ایجاد نقدینگی در جامعه را فراهم میکند. بر این اساس، اگر چه در بازه زمانی شهریور ۹۸ تا شهریور ۹۹، پایه پولی با رشد ۲۶.۱ درصدی مواجه شده، اما این رقم برای شش ماه امسال حدود ۵.۴ درصد ثبت شده است. به این ترتیب حجم نقدینگی به ۲۸۹۶ هزار میلیارد تومان رسیده است.

نقدینگی همچنان میتازد

دادههای بانک مرکزی، اما در بخشی دیگر بیانگر این است که دومین موتور تورم یعنی نقدینگی همچنان روشن و فعال به کار خود ادامه میدهد. اگر چه بخشی از نقدینگی بر اثر انتشار پول توسط بانک مرکزی ایجاد میشود، اما مهمترین و بزرگترین بخش آن مربوط به اعطای تسهیلات و اعتبار بانکها به وام گیرندگان است همان چیزی که از آن به عنوان خلق پول بانکی یاد میشود. اگر این تسهیلات در نهاد تولید به کارگرفته شود، رشد و تبعات مثبت و در غیر این صورت تبعات منفی را به همراه خواهد داشت. با این وصف، گزارش بانک مرکزی نشان میدهد که نرخ رشد نقدینگی از شهریور ۹۸ تا شهریور ۹۹، ۳۶.۲ درصد و در شش ماه امسال ۱۷.۱ درصد بوده است. این وضعیت که نامتناسب با نرخ رشد اقتصادی کشور است (برای امسال تا منفی ۵ درصد نیز برآورد شده است)، تنها یک پیامد را به همراه خواهد داشت که همچنان تورم بالاست.

تغییر ترکیب معنادار سپردههای بانکی

با توجه به ثبات نرخ سود سپردههای بانکی در برابر تورم نقطه به نقطه فزاینده و نیز رشد تورمی بازارهایی نظیر طلا، سکه، ارز و بورس، آمارهای بانک مرکزی نشان میدهد تمایل مردم برای نگهداری وجوه نقد در حسابهای پس انداز بانکی کاهش و به سمت حسابهای کوتاه مدتتر و دیداری سوق یافته است. به این ترتیب امکان هجوم نقدینگی به بازارها و ایجاد حبابهای تورمی مجدد دور از دسترس نیست.

طبق این آمارها، از شهریور ۹۸ تا شهریور ۹۹، حجم سپردههای دیداری (جاری، خالص چکها و ...) ۹۰ درصد افزایش یافته است. این در حالی است که رشد سپردههای غیر دیداری (بلندمدت، کوتاه مدت، سرمایه گذاری مدت دار، قرض الحسنه پس انداز و ...) تنها ۲۸ درصد بوده است. در میان سپردههای سرمایه گذاری مدت دار نیز رشد سپردههای کوتاهمدت به بیش از دو برابر رشد سپردههای بلندمدت رسید. این سپردهها در یک سال منتهی به شهریور ۹۹، ۳۹.۲ درصد افزایش یافته در حالی که رشد سپردههای بلند مدت ۱۸ درصد بوده است.

آلارم هشدار پول تورمساز

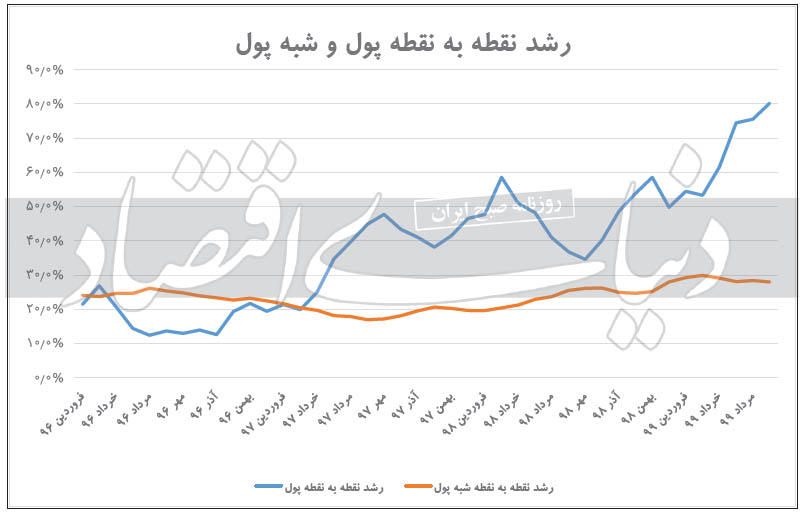

روزنامه دنیایاقتصاد نیز در گزارشی نوشته است: آلارمهای پولی در نیمه نخست سالجاری به صدا درآمده است. بررسی آمارها نشان میدهد رشد نقطه به نقطه «پول» در شهریورماه به ۲/ ۸۰ درصد رسیده است که این رقم، یک رشد تاریخی محسوب میشود. این روند باعث شده است که نسبت «پول به نقدینگی» در آخرین ماه تابستان از ۲۰ درصد عبور کند. براساس آمارهای بانک مرکزی، رشد نقدینگی در شهریورماه به ۲/ ۳۶ درصد رسیده که این نرخ نیز در ۶ سال اخیر بیسابقه بوده است. همچنین در این ماه، رقم ضریب فزاینده به ۸/ ۷ رسیده و یکی از بالاترین سطوح سالهای اخیر را ثبت کرده است. اما پیام این رکوردشکنیهای پولی چیست؟ مجموع این آمارها حاکی از آن است که نیرومحرکه تورم، در نیمسال نخست فعال شده است. برای مهار این نیرومحرکه، باید از ابزارهای سیاست پولی در کنار کنترل انتظارات تورمی بهره برد؛ در غیر این صورت این پتانسیل تورمی نقدینگی در نیمه دوم سالجاری آشکار خواهد شد که پیامد آن فاصله گرفتن تورم از نرخ هدف و نوسانات شاخص بازارها تا پایان سال است.

آمار بانک مرکزی از جزئیات نقدینگی در نیمه سال ۹۹ زنگ خطر تورم را به صدا درآورده است. دو نشان مهم خطرناک، افزایش بیسابقه نسبت پول به نقدینگی و رشد ضریب فزاینده نقدینگی است. آمارها نشان میدهد سهم پول از نقدینگی در شهریورماه به ۷/ ۲۰ درصد رسیده که از مهر ۹۲ بیسابقه بوده است. از سوی دیگر، ضریب فزاینده نقدینگی نیز به رقم ۸/ ۷ درصد رسیده است. کاهش سپرده قانونی بانکها و اصرار بر تثبیت نرخ سود سپردهها دو عامل اثرگذار بر این روند بوده است. در نتیجه بهنظر میرسد دو سیاست پولی نوسان در بازارها را نیز زیاد کرده است. از نگاه کارشناسان دو متغیر «نسبت پول به نقدینگی» با «نرخ تورم» رفتار همسویی در اقتصاد ایران دارد؛ بهنحویکه هر میزان نسبت پول به نقدینگی افزایش پیدا کند اثر تورمی نقدینگی نیز بیشتر میشود.

تصویر نقدینگی در نیمه سال

بانک مرکزی در روز گذشته آمار سه ماه تابستان را بهروزرسانی کرد. براساس آماری که بانک مرکزی منتشر کرده، رقم نقدینگی در پایان شهریورماه به ۹/ ۲۸۹۵ هزار میلیارد تومان رسیده که به نسبت اسفند ۹۸ رشد ۱/ ۱۷ درصدی را ثبت کرده است. نکته قابل توجه این است که عبدالناصر همتی رئیس کل بانک مرکزی رشد ۶ ماهه نقدینگی را ۵/ ۱۵ درصد اعلام کرده بود و بهنظر میرسد، این آمارها مورد بازبینی قرار گرفته است. از سوی دیگر، آمارها نشان میدهد رشد نقدینگی شهریور امسال به نسبت مدت مشابه سال گذشته، ۲/ ۳۶ درصد بوده که تقریبا از آبان ۹۳ به بعد تکرار نشده است. رشد قابل توجه نقدینگی زنگ خطر تورمهای لجام گسیخته را به صدا درآورده است.

نقدینگی از دو جزء پول و شبهپول تشکیل میشود. پول نیز از دو جزء اسکناس و مسکوک در دست اشخاص و سپردههای دیداری تشکیل میشود. از سوی دیگر شبهپول شامل حسابهای قرضالحسنه پسانداز و حسابهای سرمایهگذاری کوتاهمدت و بلندمدت است.

آمار بانک مرکزی نشان میدهد در نیمه نخست سالجاری، حجم پول به رقم ۷/ ۶۰۰ هزار میلیارد تومان رسیده است که به نسبت مدت مشابه سال گذشته رشد ۲/ ۸۰ درصد را ثبت کرده است. نگاهی به روند رشد نقطه به نقطه پول نشان میدهد رشد ۸۰ درصدی یک رکورد تاریخی محسوب میشود. اگر آمار کوتاهمدت رشد نقطهای پول را در نظر بگیریم، آمارها نشان میدهد که روند صعودی رشد نقطهای پول تقریبا از مهر ۹۸ آغاز شده است. در آبانماه این رشد حدود ۴۰ درصد بوده که در بهمنماه به رقم ۶/ ۵۸ درصد رسیده است. در سالجاری نیز این رشد در فروردین ماه حدود ۸/ ۴۹ درصد بوده که در خرداد ماه به ۵/ ۶۱ درصد رسیده است. در سه ماه اول تابستان نیز رقم رشد پول به ترتیب ۵/ ۷۴ درصد، ۵/ ۷۵ درصد و ۲/ ۸۰ درصد رسیده است.

نوسان رشد ماهانه پول

آمارهای بانک مرکزی نشان میدهد رشد پول در شهریورماه به مردادماه در سالجاری ۸/ ۴ درصد بوده است. اما نگاهی به روند رشد ماهانه پول نشان میدهد که آخرین بار در مهر ۹۸ رشد ماهانه پول منفی شده است. بعد از این زمان، رشد ماهانه پول رقمهای قابل توجهی را ثبت کرده است. بهعنوان مثال رشد ماهانه پول در بهمن ۹۸، حدود ۵/ ۸درصد بوده است. اما در اسفند ماه این رشد به ۸/ ۲ درصد کاهش پیدا کرده است. در فروردین سالجاری رشد پول بسیار کاهش پیدا کرده و به حدود نیم درصد رسیده است. اما در اردیبهشتماه مجددا رشد چشمگیر ۹/ ۹ درصد را ثبت کرده است. این رشد در خرداد ماه حدود ۴/ ۶ درصد و در تیرماه سالجاری به بالاترین رقم تاریخی یعنی ۷/ ۱۰ درصد رسیده است. اما در مرداد و شهریور از سرعت رشد پول به نسبت ماههای قبل کاسته شده است. بررسیها نشان میدهد در شهریورماه رشد سپردههای دیداری که از اجزای پول به حساب میرود، با رشد قابل توجهی مواجه شده است. در واقع بهنظر میرسد نوسان بازارهای طلا، بورس و دلار سبب شده اغلب مردم پولهای خود را در حساب جاری نگهداری کنند که بتوانند سرمایه خود را با سرعت بیشتری در بازارهای مختلف سرمایهگذاری کنند.

کاهش سهم سپردههای مدتدار

جزء دوم نقدینگی شبهپول است که درواقع آمار پولها در حساب بانکی را نشان میدهد. آمار شهریورماه نشان میدهد که شبهپول به رقم ۲/ ۲۲۹۵ هزار میلیارد تومان رسیده که به نسبت مدت مشابه سال گذشته رشد ۲۸ درصدی را ثبت کرده است. این رشد در تیرماه ۱/ ۲۸ درصد و در مرداد ماه ۴/ ۲۸ درصد بوده است. آمارها نشان میدهد رشد حسابهای کوتاهمدت که از اجزای شبهپول به حساب میآیند در نیمه سالجاری ۲۲ درصد بوده است. این در حالی است که حسابهای بلندمدت یک ساله در بازه شش ماهه کاهش ۵/ ۱ درصدی را ثبت کرده است. این کاهش نشان میدهد مردم حاضر نیستند با نرخ سود سپرده موجود در بانکها پولهای خود را در حسابهای یکساله سرمایهگذاری کنند. این زنگ خطری برای بانکهای کشور به حساب میآید. زیرا بانکها برای تصمیمگیری در مورد سرمایهگذاری نیاز به حسابهای بلندمدت دارند و آمارها نشان میدهد که بانکها با یک چالش جدی که تامین نقدینگی است مواجه هستند.

سهم داراییهای خارجی در رشد پایه پولی

گزارش بانک مرکزی نشان میدهد پایه پولی در شهریورماه ۹۹ به رقم ۳۷۲ هزار میلیارد تومان رسیده که به نسبت شهریور ۹۸ رشد ۱/ ۲۶ درصدی را ثبت کرده که بیشترین سهم را در این رشد خالص داراییهای خارجی بانک مرکزی داشته است. براساس آمار منتشر شده سهم خالص داراییهای خارجی بانک مرکزی در رشد نقطهای پایه پولی ۳۳ درصد بوده است. این درحالی است که سهم خالص مطالبات بانک مرکزی از بخش دولتی کاهش ۵/ ۵درصدی را نشان میدهد. مطالبات بانک مرکزی از بانکها نیز سهم ۵/ ۲ درصدی از رشد نقطهای پایه پولی را به خود اختصاص داده است. خالص سایر اقلام بانک مرکزی نیز سهم منفی ۹/ ۳ درصدی در رشد پایه پولی داشته است.

اما نگاهی به رشد پایه پولی از ابتدای سال نشان میدهد در مدت شش ماه حدود ۴/ ۵ درصد رشد داشته که در این مدت مطالبات بانک مرکزی از بانکها نیز حدود ۷/ ۱۶ درصد افزایش را ثبت کرده است؛ بنابراین بهنظر میرسد تسهیلات دهی بانکها در نیمه نخست سالجاری سبب شده بانکها به منابع بانک مرکزی نیاز پیدا کنند.

رقم تاریخی ضریب فزاینده نقدینگی

بانک مرکزی آمارهای پولی و بانکی سه ماه تابستان ۹۹ را با فرمت جدید و نسبتهای جدید منتشر کرده است. در این فرمت جدید بخش ضریب فزاینده نقدینگی اضافه شده است. آمارها نشان میدهد ضریب فزاینده نقدینگی در پایان شهریورماه سالجاری به رقم تاریخی ۸/ ۷ رسیده که به نسبت مدت مشابه سال گذشته ۸ درصد و به نسبت اسفند سال گذشته رشد ۱/ ۱۱ درصدی را نشان میدهد. در میان نسبتهای اعلام شده نسبت سپردههای قانونی به کل سپردهها در شهریورماه ۸/ ۹ درصد شده که به نسبت اسفند سال گذشته ۴/ ۹ درصد کاهش را نشان میدهد. کاهش سپرده قانونی یکی از اقدامات بانک مرکزی بوده که یکی از علتهای رشد نقدینگی از طریق ضریب فزاینده بوده است. در مجموع آمار پولی وبانکی شهریورماه نشان میدهد دو عامل افزایش ضریب فزاینده و کاهش سپرده قانونی میتواند زنگ خطری برای رشد بیشتر تورم در ماههای آینده است. در واقع سیاستگذار پولی با کاهش سپرده قانونی و اصرار بر پایین نگه داشتن سود سپردههای بانکی، شعله رشد نقدینگی را بیشتر کرده است.

فحش ندید

فحش ندید  رشد چشمگیر نقدینگی که موجب افزایش ۹۰ درصدی سپردههای جاری شده است، چه پیام و تبعات اقتصادی دارد؟

رشد چشمگیر نقدینگی که موجب افزایش ۹۰ درصدی سپردههای جاری شده است، چه پیام و تبعات اقتصادی دارد؟